見出し

令和元年税制改正②

~配偶者居住権の創設~

浜松市の税理士の藤原です。

令和元年税制改正の大きな項目として二つ目に挙げられるのが配偶者居住権です。

概要

ご主人が亡くなった場合に、同居していた奥さんはその他の方が家の所有者となった場合であっても無償で住み続けることができる権利が認められるようになったといったところが概要です。

ポイントは奥さんが相続により所有者にならなくても住み続けることができる点となります。

改正の経緯

平成25年の最高裁判例において嫡出子と非嫡出子の相続割合について、「非嫡出子の法定相続割合が嫡出子の1/2」であるという民法の規定が憲法違反との判決が出された判例に起因するものとなります。

最高裁により当該民法上の規定が違憲とされた為同年中に民法が改正され「嫡出子と非嫡出子の相続割合は同じ」となりました。

このような取扱の変更により非嫡出子の相続割合が増加することで、配偶者の相続割合が減少し自宅を売却しなければ遺産分割が円滑に進まなくなるケースが想定されることとなりました。

このため「配偶者居住権」という権利を創設し居住権が脅かされる恐れのある配偶者を守るように民法に当該権利を追加されることとなりました。

配偶者居住権

配偶者居住権は①配偶者短期居住権と②配偶者居住権(長期)の2種類があります。

単純な配偶者居住権という場合には長期の権利を指すことが一般的です。

①配偶者短期居住権

配偶者は(A)相続開始時に被相続人の建物に(B)無償で住んでいた場合には、一定の手続きがある場合には最低6カ月は当該建物を無償で使用権利を取得します。

※(A),(B)の2要件が必要となります

これにより、被相続人(亡くなった配偶者)が居住建物を遺贈した場合や、反対の意見を表示した場合であっても配偶者の当該建物への居住を単純に6か月保護されるというメリットもあります。

②配偶者居住権(長期)

配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身又は一定期間、配偶者に建物の使用を認めることを内容とする法定の権利が新設されています。

こちらの権利が認められる要件として配偶者が無償で建物に居住した場合において、下記の★いずれかに該当する場合に認められます。

- 遺産分割の合意により配偶者居住権を取得する

- 遺言により配偶者居住権が与えられた、あるいは被相続人との間で配偶者居住権を与える旨の死因贈与契約が結ばれている場合

- その他一定の事項

財産評価

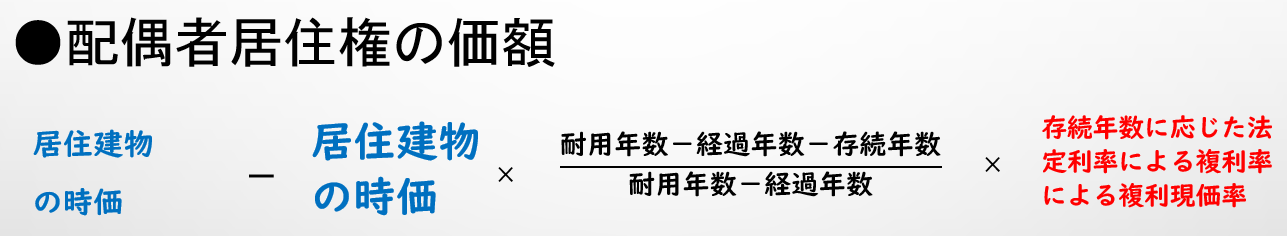

配偶者居住権の価額は下記のような算式となります。

ややこしいので評価の際は専門家による計算が必要となります。

不動産売買との関係

残された配偶者の方の居住に関する権利を守る為の権利となっていますが、不動産を売買する際に配偶者居住権が設定されている物件は大丈夫なのかなと少し疑問に思われます。

第三者が購入したが居住することができなかったとなると問題ですし、このような物件が実際の取引でどのように取り扱われるのか今後注意が必要なのではないでしょうか。

ご相談は浜松市の藤原税理士事務所までお気軽にお問合せ下さい。

お気軽にお問合せ下さい。 お問合せ