見出し

確定申告における白色申告と青色申告

~確定申告における申告方法の違い~

浜松市の税理士の藤原です

個人事業を行っている場合は所得税額を自分で計算する(又は税理士に依頼する)必要がありますが、その際に「白色申告」「青色申告」の2種類から選択することとなります。

数年前までは白色申告であれば売上が一定の金額以下である場合には、簡易的な帳簿の記帳で申告できましたが税制改正により白色申告でも青色申告と同じような帳簿の記帳が義務付けられました。

平成25年度以前までは、不動産所得・事業所得等が300万円以下の事業者に関しては特に帳簿の記帳義務がありませんでしたが、白色申告でも平成26年1月以降は収入の金額にかかわらず、記帳・帳簿や書類の保存が義務化されました。

白色と青色の大きな3つの違い

青色申告は適正に帳簿を記帳している納税者の方に一定の特典が与えられるものです。

ちゃんと帳簿を記帳していただけると国としても徴税事務が円滑に進むとの考えからこのような措置が講じられています。

青色申告の代表的なメリットは下記3点となります。

- 1.青色申告では特別控除(65万円控除や10万円控除)を利用できる

- 2.青色申告では3年間赤字の繰越ができる

- 3.青色申告では家族への給与(適正額)が全額経費として計上できる

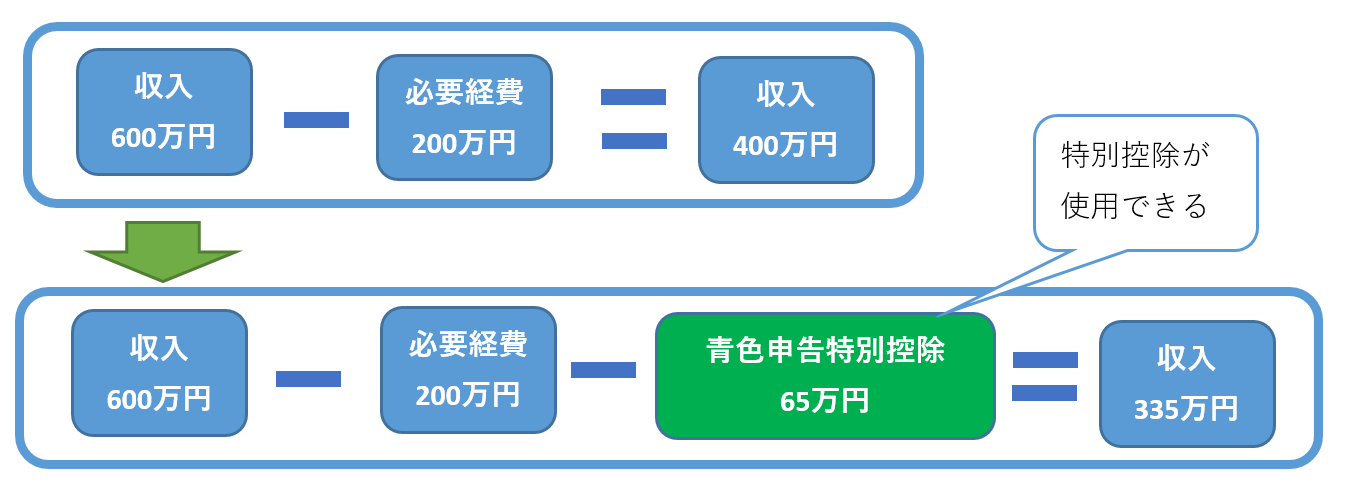

1.青色申告特別控除

青色申告で申告すればその時点で10万円が経費のような形で控除できます。

また、帳簿を複式簿記(取引をすべて仕訳で記帳)で記帳し、一定の書類を保存している場合は65万円を経費のような形で控除することができます。(営む事業が事業的規模である必要あり)

平成26年から白色申告でも帳簿の記帳が義務化されておりますので、青色申告の特別控除を受けない手はありません。

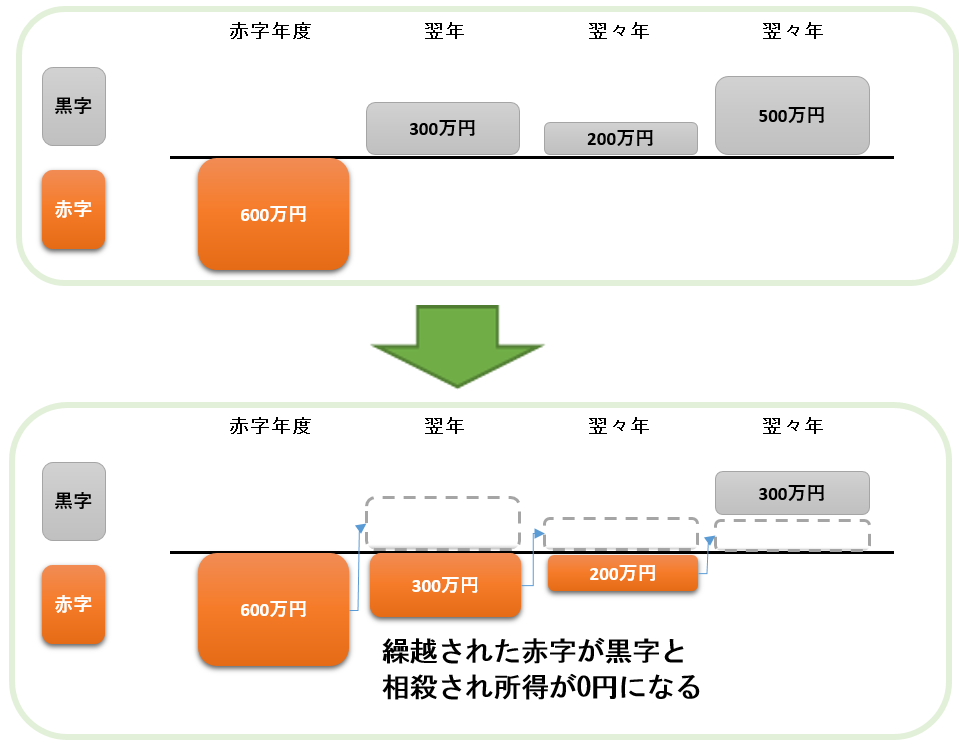

2.青色申告繰越控除

青色申告では、事業で赤字が出た場合には3年間その赤字を繰越すことができます。

重要なのは赤字の場合、所得税はかからず申告義務もありませんが、申告しないとこの繰越控除は使えませんので必ず赤字でも確定申告する必要があります。

ただし、白色申告でも一定の災害があった場合の損失や変動所得(漁業や作家さんなど年によって所得が大きく変動する方)については例外的に白色申告でも繰越控除が認められています。

3.青色専従者給与

白色申告の場合はご家族の方に給与を支払っても必要経費として計上することができません。

※白色申告の場合、白色事業専従者控除により給与ではなく所得控除(一定の場合を除き事業主の配偶者 86万円、配偶者以外1人につき 50万円)として所得から控除することができる。

青色申告の場合届け出によって、ご家族に実際に支払った給与が適正な額の場合、必要経費として計上することができます。

【注意点】

- 専従者給与として支払いを受けた場合は配偶者控除及び扶養控除の適用を受けることができません。

- 「専従者」ですので他で働くことができません。

その他の特典

- 30万円未満の資産を取得した際に一度に経費にすることができる。

- 試験研究費の特別控除や所得拡大税制に関する特別控除などを利用できる。

- 貸倒引当金(12月末残高×5.5%)を控除することができる。

- 一定の機械装置等を取得した場合の特別償却・特別控除を利用することができる。

- その他一定の事項

青色申告の承認申請書の届出期間

新たに開業した場合

開業日から2ヶ月以内が提出期限(1月1日~1月15日開業の場合は3月15日)

白色申告から青色申告に変更する場合(相続等除く)

青色申告で申告をしようとする年の3月15日までが提出期限

その年の夏ぐらいに「今年の分を青色申告にしよう」と思っても遅いわけです。

確定申告のご相談は浜松市の藤原税理士事務所までお気軽にお問合せ下さい。

ご質問がある方、相談は無料です。お気軽にお問合せ下さい。 お問合せ

<↓駆け出しの税理士にクリックいただければ幸いです。↓>